2025年10月27日

年末調整前に確認!

特定親族・扶養親族関係の管理実務とチェックポイント

テーマ1 年末調整を取り巻く令和7年改正のポイント

テーマ2 19歳以上23歳未満の被扶養者認定ルールの見直しと確認点

テーマ3 19歳以上23歳未満の被扶養者認定にかかるQA

令和7年度は、「103万円の壁(所得税)」にはじまり、社会保険制度にも大きな改正がありました。控除等の要件が見直されたことで、従業員やその家族の扶養関係が変わります。これらの変化は、企業の通常の人事労務管理業務に直結するだけでなく、年末調整の実務における「扶養控除等申告書」の確認などの手続きにも影響を与えます。

そこで今回は、改正により年末調整のどの部分に影響が出るかを示しつつ、それに伴って社会保険の被扶養者の認定ルールも変更されていますので、事前に確認すべき管理実務についてご説明いたします。

・・・テーマ1 年末調整を取り巻く令和7年改正のポイント・・・

ポイント① 基礎控除・給与所得控除の見直し

基礎控除と給与所得控除が見直されます。

基礎控除は原則48万円から「58万円」に引き上げられます。さらに、令和7年分・8年分の2年間は特例の加算があり、合計所得金額132万円以下なら「95万円」、132万円超~は合計所得金額に応じて88万円~58万円の範囲で特例控除が受けられます。

また、給与所得控除の最低額も55万円から「65万円」へ引き上げられ、特にパートなど収入の少ない給与所得者に恩恵が大きい改正となります。

ポイント② 配偶者控除・配偶者特別控除の所得要件の引き上げ

配偶者控除の対象となる配偶者の合計所得金額の上限が、現行の48万円以下から「58万円」以下に引き上げられます。これにより、配偶者の給与収入金額が「123万円」(給与所得控除65万円+合計所得金額58万円)までであれば、納税者本人は満額の配偶者控除(38万円)を受けられます。これまで「103万円」だったものが「123万円」に引き上げられるということになります。

なお、配偶者の合計所得金額が58万円超133万円以下の場合(配偶者の給与収入金額が123万円超~201万6000円未満)には、配偶者特別控除が適用されます。

ポイント③ 扶養控除等に関する変更

配偶者だけでなくすべての扶養親族に共通する変更として、扶養される親族の合計所得金額の上限が現行の48万円以下から「58万円」以下に引き上げられます。これにより、主にアルバイトをしている子などを扶養に入れる際は、配偶者控除と同様に税金の扶養の壁が「123万円」に引き上げられます。

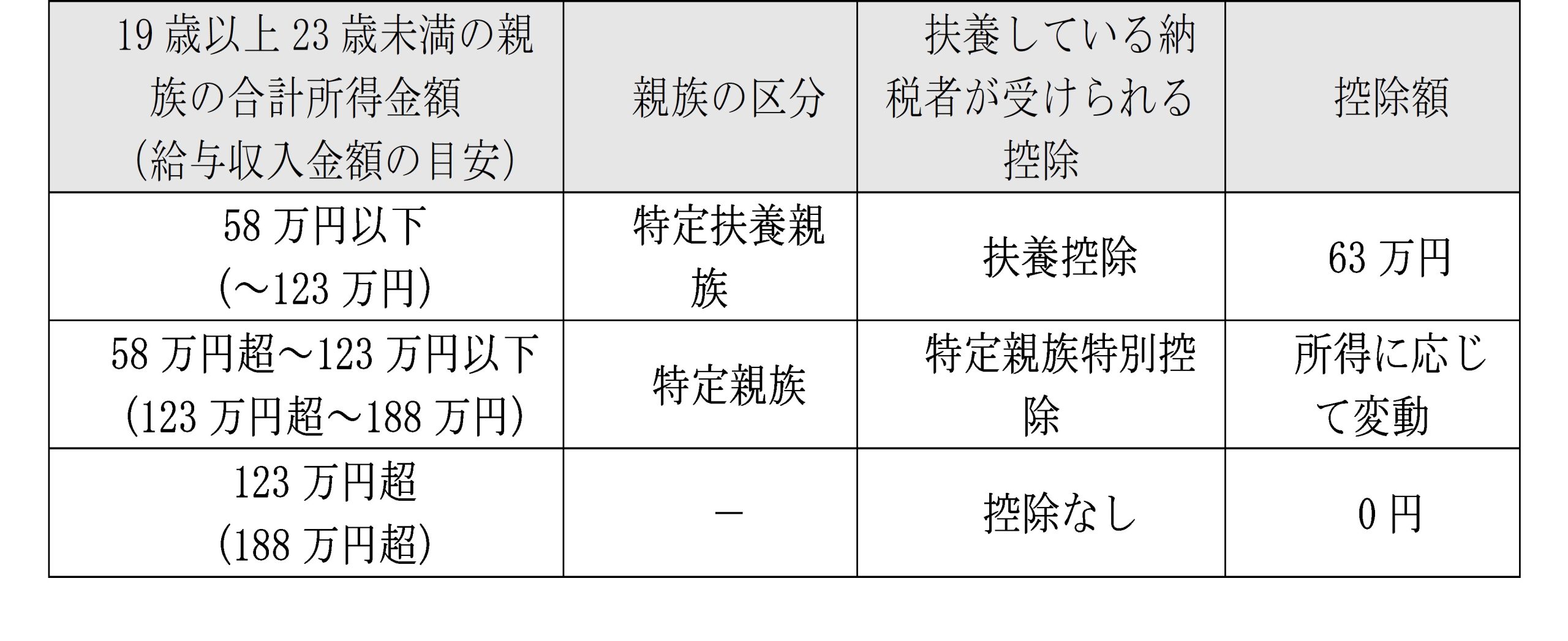

また、今回の改正の最大の目玉となるのが「特定親族特別控除」の新設です。19歳以上23歳未満の親族(子や里子を含む)を育てる家庭向けの制度となります。

大学生相当の年齢(19歳以上23歳未満)の子を扶養している納税者のケースで考えてみると、これまでは子の給与収入金額が扶養控除範囲内(令和7年度からは123万円)を超えてしまうと、親が受けられる控除がいきなりゼロになってしまっていました。この制度ができたことで、大学生相当の親族(19歳以上23歳未満)の給与収入金額が123万円を超えても、控除額が緩やかに減っていくようになり、控除が完全になくなるのが、給与収入金額188万円超ということになります。

ポイント④ 勤労学生控除

次に「勤労学生控除」です。ポイント③は親向けの控除ですが、ポイント④は、働く学生自身が受けられる所得控除となります。対象者は、合計所得金額が85万円以下(給与収入のみの場合は「150万円」以下)の学生となります。基礎控除等の改正により、所得税上は給与収入160万円まで非課税となるため、勤労学生控除は、所得税には効果がありませんが、住民税には効果があります。

ポイント⑤【重要】「税制上の壁」と「社会保険上の壁」に関する重要な注意点

今回の税制改正は「所得税」に関するものであり、「社会保険(健康保険・厚生年金保険)の壁」は変更されていません。所得税がかからない給与収入金額の上限は「160万円(給与所得控除65万円+基礎控除95万円)」となります。しかしながら、令和7年10月以降、社会保険は“19歳以上23歳未満のみ150万円”という年齢限定の特例が加わりました。それ以外は従来どおり、106万円/130万円の壁が主に問題となります。特に「106万円の壁=社保加入条件」は令和4年10月から段階的に適用が拡大(令和6年10月には従業員51人以上が対象)されているため、企業や従業員(=被扶養者(配偶者))が意識する“壁”としては、実質「106万円」「130万円」ということになるでしょう。

・・・テーマ2 19歳以上23歳未満の被扶養者認定ルールの見直しと確認点・・・

被扶養者の認定ルールは、令和7年分の年末調整において、特に所得要件に関して重要な見直しが行われます。それに伴って、働く19歳以上23歳未満の親族については「税金」の扶養の年収条件に合わせて、「社会保険」の扶養の年間収入要件も令和7年10月から、130万円から「150万円」に引き上げられます。これらの変更点と確認すべき点をご説明いたします。

■19歳以上23歳未満の被扶養者認定ルールの主な見直し点

・【税金】扶養に入れる年収の壁「123万円」に引き上げ

すべての扶養親族に共通する内容として、税金面における年収の壁は「103万円」から「123万円」に引き上げられます(給与所得控除65万円+新所得要件58万円)。

配偶者や子のアルバイト収入が、給与収入金額123万円以下なら、扶養親族として控除の対象にできるということになります。

・【税金】新制度スタート:特定親族特別控除

テーマ1でご説明したとおり、19歳以上23歳未満の親族等を育てる家庭向けに、その親族等の収入が123万円を超えても、控除額が緩やかに減っていく仕組み「特定親族特別控除」が始まりました。

これにより、「親の控除がなくなってしまうから働くのは控えよう」といったことが少なくなり、学生が働きやすくなる環境が整えられたと言えます。

・【社会保険】19歳以上23歳未満の親族向け:扶養に入れる年収の壁「150万円」に引き上げ

ここで考える必要があるのが、社会保険の壁「130万円」です。今回の改正により、令和7年10月1日以降は、19歳以上23歳未満の親族(被保険者の配偶者を除く)について、社会保険の扶養の年間収入要件が「130万円未満」から「150万円未満」に引き上げられました。

したがって、この年齢層であれば、年間収入が150万円未満であれば被扶養者として認定されることになります。なお、23歳以上や配偶者については従来通り「130万円未満」が基準です。

■確認すべき点

今回の改正にあたり、被扶養者認定の実務では以下の点を確認する必要があります。

✓対象範囲の限定

対象となるのは、令和7年10月1日以降に認定される19歳以上23歳未満の親族です。学生であるか否かも問いません。ただし、被保険者の配偶者(事実婚を含む)は対象外です。

✓年齢判定の基準

年齢は扶養認定日が属する年の12月31日時点で判断します。また、民法の規定により誕生日の前日に年齢が加算されます。例えば平成19年(2007年)1月1日生まれの方は、令和7年(2025年)12月31日に年齢が1歳加算されるため、令和7年(2025年)12月31日時点で19歳であり、被扶養者認定の対象になります。

✓収入要件の判定方法

年間収入が150万円未満かどうかは、税制とは異なり、今後1年間の見込み収入で判定します。過去の収入実績・現時点の収入・将来の見込みを総合して判断する必要があります。

なお、税制上は原則、その年の合計所得金額の実績で判断します。

✓経過措置と届出の注意

令和7年9月30日以前にすでに被扶養者に認定されていた場合、10月以降に年間収入が150万円以上となる見込みであれば「被扶養者削除(非該当)」の届出が必要です。また、令和7年10月1日以降に提出する届出であっても、書面上の認定日が9月30日以前であった場合、認定日から提出日までの期間については「130万円未満」で判定されます。

✓23歳以降の取り扱い

22歳の誕生日を迎える年までは150万円未満が基準となりますが、23歳の誕生日を迎える年からは、再び「130万円未満」に戻ります(※1月1日生まれの例外規定はテーマ3のQ3を参照)。

・・・テーマ3 19歳以上23歳未満の被扶養者認定にかかるQA・・・

Q1. 学生でなければ対象外ですか?

- いいえ。今回の改正は「19歳以上23歳未満の親族」であれば、学生でなくても対象になります。例えば浪人中や就業中の親族であっても、年齢要件を満たせば対象となります。

Q2. 年間収入が150万円を超えたらどうなりますか?

- 年間収入が「150万円」以上見込まれる場合は、社会保険上において扶養の対象から外れます。税金については123万円を超えた時点で「扶養控除」が受けられなくなります。ただし、123万円超~188万円以下であれば「特定親族特別控除」が受けられます。

150万円を超える場合は、社会保険においては「被扶養者削除届」が必須となり、本人に保険料の負担が発生します。従業員への速やかな周知と届出対応が重要です。

Q3. 23歳の誕生日を迎えるとどうなりますか?

- 年齢要件(19歳以上23歳未満)は、扶養認定日が属する年の12月31日時点の年齢で判定します。したがって、22歳の誕生日を迎える年までは年間収入「150万円未満」が基準ですが、23歳の誕生日を迎える年からは、再び従来通りの「130万円未満」が適用されます。例えば、令和7年度(2025年度)における被扶養者判定の対象範囲は、「平成15年(2003年)1月2日から平成19年(2007年)1月1日までの期間に生まれた子」です。

年齢の数え方は誕生日の前日に加算されるため、1月1日生まれの方は12月31日において年齢が加算されるなど、判定にあたっては誕生日のタイミングに注意が必要です。

Q4. 配偶者は対象になりますか?

- 対象外です。社会保険における被扶養者認定における配偶者(事実婚を含む)は、従来通り、年間収入「130万円未満」が基準となります。今回の改正は、あくまで親族(子どもなど)に限定されています。

Q5. 実務で特に注意すべきことは?

- 認定時期による基準の違いです。令和7年10月以降の認定には年間収入「150万円」基準が使えますが、それ以前の期間にさかのぼる場合は「130万円」基準で判定します。また、年間収入見込みが途中で変動した場合の非該当届の提出と、従業員への速やかな周知が、実務上の最大の注意点です。

【認定】の注意点

・令和7年9月30日以前に認定されていた場合: 10月1日以降に収入見込みが130万円を超え150万円未満となる場合でも、自動的に継続となります。

・令和7年10月1日以降に認定を受ける場合: 19歳以上23歳未満の親族は、認定日以降の収入見込みが150万円未満であれば認定可能です。

【再認定】のタイミング

保険者(健康保険組合や協会けんぽ)が被扶養者の資格が継続しているかを確認するために、通常、毎年1回実施されます(※具体的な時期は保険者により異なります)。被保険者(従業員)に対して「被扶養者状況リスト」などが送付され、前年分の所得や現在の状況を確認し、継続して扶養の要件を満たすかを届け出ます。その際に、19歳以上23歳未満の親族について、収入の見込みが150万円未満かを厳しくチェックする必要があります。

今回の改正により、19歳以上23歳未満の親族について、社会保険では年間収入「150万円未満」まで扶養継続が可能となり、税制では新設された「特定親族特別控除」により、給与収入が123万円を超えても控除が受けられるようになりました。対象範囲や認定時期を正しく押さえることで、従業員からの相談にもスムーズに対応できるでしょう。

編集者:井上晴司

最近の投稿

- スポットワーク活用における労務管理のポイント

- 年末年始休業のお知らせ

- 年末調整前に確認!

- 求人が受理されない!? 職安法施行令改正で問われる“育児・介護法令遵守”

- 企業実務に影響!年金制度改正法の重要ポイント

よく読まれている記事

カテゴリー

- Money (2)

- お知らせ (68)

- その他 (2)

- チャイニーズウイルス (1)

- ニュース (3)

- ハラスメント (1)

- 健康保険・厚生年金保険 (5)

- 働き方改革推進関連法 (6)

- 副業・兼業 (1)

- 労働安全衛生法 (2)

- 労基法 (5)

- 労災保険 (5)

- 同一労働同一賃金 (8)

- 外国人雇用 (1)

- 大迷惑 (1)

- 年金 (4)

- 懲戒処分 (1)

- 採用情報 (1)

- 法改正 (3)

- 災難 (2)

- 社労用語じてん (2)

- 福利厚生 (2)

- 賃金 (2)

アーカイブ

- 2026年1月 (1)

- 2025年12月 (1)

- 2025年10月 (1)

- 2025年9月 (1)

- 2025年8月 (2)

- 2025年5月 (4)

- 2025年4月 (1)

- 2025年3月 (3)

- 2025年2月 (3)

- 2025年1月 (2)

- 2024年12月 (1)

- 2024年11月 (1)

- 2024年10月 (2)

- 2024年8月 (1)

- 2024年7月 (1)

- 2024年5月 (2)

- 2024年4月 (2)

- 2024年3月 (1)

- 2024年2月 (1)

- 2024年1月 (1)

- 2023年12月 (1)

- 2023年11月 (2)

- 2023年10月 (1)

- 2023年9月 (1)

- 2023年8月 (2)

- 2023年7月 (1)

- 2023年5月 (2)

- 2023年4月 (2)

- 2023年3月 (1)

- 2023年2月 (5)

- 2022年12月 (3)

- 2022年11月 (2)

- 2022年10月 (1)

- 2022年8月 (2)

- 2022年5月 (1)

- 2022年4月 (2)

- 2022年3月 (1)

- 2022年2月 (1)

- 2022年1月 (1)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (2)

- 2021年7月 (1)

- 2021年5月 (2)

- 2021年1月 (1)

- 2020年12月 (2)

- 2020年11月 (3)

- 2020年10月 (1)

- 2020年9月 (1)

- 2020年6月 (1)

- 2020年5月 (1)

- 2020年3月 (4)

- 2020年1月 (1)

- 2019年10月 (1)

- 2019年9月 (1)

- 2019年8月 (1)

- 2019年7月 (1)

- 2019年6月 (3)

- 2019年5月 (2)

- 2019年3月 (1)

- 2018年12月 (1)

- 2018年11月 (3)

- 2018年10月 (4)

- 2018年8月 (1)

- 2018年7月 (1)

- 2018年5月 (1)

- 2018年4月 (2)

- 2018年3月 (1)

- 2017年12月 (1)

- 2017年11月 (1)

- 2017年10月 (6)

- 2017年8月 (1)

- 2017年6月 (2)

- 2017年5月 (2)

- 2017年4月 (1)